Доходные вложения. Бухгалтерский учет доходных вложений в материальные ценности Доходные вложения в материальные ценности бухгалтерский счет

- Назначение статьи: отображение сведений об остаточной стоимости имеющихся основных фондов, приобретаемых компанией для предоставления во временное пользование (или владение и временное пользование) контрагентам.

- Номер строки в балансе: 1160.

- Номер счета согласно плану счетов: Дебетовое сальдо -кредитовый остаток .

Доходные вложения в материальные ценности подразумевают приобретение зданий, оборудования и иных ценностей, имеющих материально-вещественную форму для извлечения дополнительной выгоды от передачи данного имущества контрагентам:

- по договору аренды;

- прокат.

Согласно правилам ведения бухгалтерского учета, для принятия денежных вложений в материальные ценности на баланс в качестве основных фондов необходимо одновременное выполнение определенных условий:

- Предназначение актива: сдача в аренду - передача актива во временное пользование и владение сторонним организациям или временное пользование.

- Срок полезного использования объекта - более 12 месяцев или в течение операционного цикла (когда цикл более года).

- Приобретая объекты, компания не имеет цели дальнейшей перепродажи объекта: экономические выгоды достигаются за счет предоставления контрагентам в пользование.

Первоначальная стоимость приобретаемых основных средств для дальнейшей передачи во временное пользование собирается на сч. . В нее включаются все транспортно-заготовительные расходы: затраты на приобретение, дополнительные издержки на доставку, установку и монтаж. После сбора информации обо всех потраченных денежных средствах приобретенные ценности оприходуют на счете 03 по учетной цене.

Материальные ценности - дорогостоящие объекты, имеющие материальную форму ипредназначенные для извлечения дохода длительное время. К ним могут быть отнесены следующие активы:

- здания, сооружения;

- производственное оборудование (например, станки);

- регулирующие устройства и вычислительная техника;

- транспорт;

- дорогостоящий хозяйственный инвентарь;

- скот;

- многолетние насаждения;

- природные ресурсы: земля, вода и т.д.

Строка 1160 - внеоборотные активы предприятия: здесь отображается остаточная стоимость доходных вложений в материальные ценности - первоначальная учетная цена имущества, уменьшенная на сумму начисленной амортизации по состоянию на 31 декабря финансового года. По неамортизируемому имуществу отображается первоначальная стоимость объекта.

Итоговый показатель в бухгалтерском учете должен отражаться как конечный дебетовый остаток счета 03 за вычетом кредитового остатка счета 02.

В отчетности отображается информация по состоянию на текущий период, 31 декабря предыдущего года, на 31 декабря года, предшествующего предыдущему.

Практические примеры по денежным вложениям в материальные ценности

Пример 1

ООО «Луч» купило автомобиль стоимостью 120 тыс.рублей (в т.ч. НДС 18%) для предоставления его в дальнейшем в лизинг. В состав понесенных издержек были включены все дополнительные затраты на доставку авто.

101694,92- учет понесенных расходов на приобретение объекта.

18305, 08 -отображен входной НДС.

120 тыс. руб. - перечисление денежных средств поставщику.

За дополнительные процедуры в ГИБДД (ТО, регистрация и т.д.) было потрачено 1000 рублей, издержки также включаются в первоначальную стоимость актива

Дт08 Кт60 - 1000 рублей.

102694,92- формирование учетной цены приобретенного актива.

18305,08 - входной НДС предъявлен к вычету.

Пример 2

ООО «Луч» было принято решение реализовать станок, который числится в доходных вложениях, так как приобретался для сдачи в аренду. Цена сделки по реализации - 200 тыс.рублей (в т.ч. НДС 30508,47). Первоначальная цена станка - 100 тыс.рублей, к моменту реализации амортизационные отчисления составили 30000 рублей.

Проводки в бухгалтерском учете ООО «Луч»:

200 тыс. руб. - отражена дебиторская задолженность.

30508,47 - начислен НДС к перечислению в бюджет.

Дт03 (выбытие) Кт03

100000 - списание первоначальной цены.

Дт02 Кт03 (выбытие)

30000 - списание амортизационных начислений.

Дт91.2 Кт03 (выбытие)

70000 - списание остаточной цены оборудования.

200 тыс.рублей - погашение дебиторской задолженности покупателем.

Нормативная база

Информация об остаточной стоимости денежных вложений в материальные ценности компании учитывается в бухгалтерском учете, согласно ПБУ 6/01 , утвержденным приказом Минфина РФ от 30.03.2001 N 26н, так как данные вложения формируются и учитываются аналогично правилам учета основных средств.

Распространенные проводки по денежным вложениям в материальные ценности

- Формирование учетной стоимости актива с расчетом всех издержек

- Перевод доходных активов в основные средства компании

- Передача объектов на баланс лизингополучателя согласно договору

- Списание начисленных амортизационных отчислений при выбытии доходного объекта

- Списание остаточной стоимости выбывающих активов, приобретенных для извлечения доходов

Примечание от автора! В целях более детализированного мониторинга денежных вложений вматериальные ценности к счету 03 может быть открыт дополнительный субсчет, на который будет переноситься стоимость выбывающего имущества.

Ïî ýòîé строке баланса указывают имущество, которое предназначено для сдачи в аренду, лизинг или прокат. Стоимость такого имущества учитывают на счете 03 "Доходные вложения в материальные ценности".

В бухгалтерском учете такие материальные ценности отражают по первоначальной стоимости. В балансе указывают их остаточную стоимость (первоначальная стоимость за вычетом начисленной амортизации).

Строка 1150 "Финансовые вложения"

строке 1150 баланса указывают приобретенные вашей фирмой акции, облигации, финансовые векселя и другие ценные бумаги.

Также здесь отражают вклады в уставные (складочные) капиталы других организаций, в договоры о совместной деятельности и суммы займов, предоставленных вашей фирмой.

Обратите внимание: по строке 1150 отражают стоимость ценных бумаг (вложения в уставные капиталы, суммы займов) только при одном условии, если они произведены на срок свыше одного года. Если этот срок не превышает год, то их сумму отразите по строке 1240 баланса.

Строка 1160 "Отложенные налоговые активы"

Сумму таких активов учитывают на счете 09 "Отложенные налоговые активы". По строке 1160 баланса за прошедший год указывают сальдо по этому счету на конец отчетного периода.

Отложенный налоговый актив возникает, когда момент признания расходов (доходов) в бухгалтерском и налоговом учете не совпадает.

Вычитаемые временные разницы возникают, если расходы в бухгалтерском учете признают раньше, чем в налоговом, а доходы - позже. Эти разницы приводят к уменьшению налога на прибыль в будущих периодах.

Такие ситуации могут возникать, например:

Если фирма, использующая кассовый метод, начислила расходы, но фактически их не оплатила (такие расходы отражают в бухгалтерском учете, но для целей налогообложения они не учитываются);

Если сумма начисленных расходов (например, амортизации основных средств) в бухгалтерском учете больше, чем в налоговом. Например, если амортизация в бухгалтерском учете начисляется методом списания стоимости по сумме чисел лет срока полезного использования, а в налоговом - линейным методом.

Вычитаемые временные разницы отражают на специальных субсчетах тех счетов, по которым они возникли.

Строка 1170 "Прочие внеоборотные активы"

Ïî ýòîé строке баланса отражают данные об активах и вложениях фирмы, не нашедших своего отражения по другим строкам раздела I "Внеоборотные активы".

Строка 1100 "Итого по разделу I"

В этой строке приводится сумма следующих строк баланса:

1110 "Нематериальные активы";

1120 "Результаты исследований и разработок";

1130 "Основные средства";

1140 "Доходные вложения в материальные ценности";

1150 "Финансовые вложения";

1160 "Отложенные налоговые активы";

1170 "Прочие внеоборотные активы".

Оборотные активы Строка 1210 "Запасы"

Ïî строке 1210 баланса отражают стоимость всех запасов и затрат фирмы (материалов, готовой продукции, товаров, незавершенного производства, расходов будущих периодов и т.д.). Перечень затрат, который необходимо отразить в этой строке, установлен пунктом 20 ПБУ 4/99. В ранее действовавшей форме бухгалтерского баланса нужно было приводить расшифровку затрат по их видам. Теперь отдельных строк для расшифровки не предусмотрено. По строке 1210 компания может отразить информацию о следующих затратах.

К доходным вложениям в материальные ценности относятся , предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода (п. 5 ПБУ 6/01), т.е. основные средства, предоставляемые в аренду, прокат (глава 34 ГК РФ).

Отражение доходных вложений в материальные ценности в бухучете и бухгалтерской отчетности

Доходные вложения в материальные ценности учитываются на одноименном счете (Инструкция по применению Плана счетов) по первоначальной стоимости, формируемой по общим правилам, применяемым при учете основных средств (п. 8 ПБУ 6/01). Аналитический учет по счету 03 «Доходные вложения в материальные ценности» ведется по видам материальных ценностей, арендаторам и отдельным объектам материальных ценностей.

Амортизация доходных вложений в материальные ценности начисляется в общем порядке, установленном для основных средств (раздел III ПБУ 6/01) и отражается на отдельном субсчете счета 02 «Амортизация основных средств» (Инструкция по применению Плана счетов).

Особые правила учета установлены для доходных вложений в материальные ценности, являющиеся предметом договора лизинга (Письмо Минфина России от 13.04.2015 N 07-01-06/20755; Указания об отражении в бухгалтерском учете операций по договору лизинга, утв. Приказом Минфина РФ от 17.02.1997 N 15).

Доходные вложения в материальные ценности отражаются в балансе по остаточной (балансовой) стоимости в составе внеоборотных активов по строке 1160 «Доходные вложения в материальные ценности». Информация о доходных вложениях в материальные ценности также подлежит раскрытию в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах (п. 32 ПБУ 6/01; таблица 2 Приложения № 3 к Приказу Минфина России от 02.07.2010 N 66н).

Списание доходных вложений в материальные ценности

Доходные вложения в материальные ценности списываются с баланса в общих для всех основных средств случаях, т.е. когда такое имущество выбывает из собственности компании или имущество утрачивает способность приносить организации экономические выгоды (доход) в будущем (п. 29 ПБУ 6/01).

Доходы и расходы от списания доходных вложений в материальные ценности с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов (п. 31 ПБУ 6/01).

Для учета выбытия доходных вложений в материальные ценности к счету может открываться субсчет «Выбытие материальных ценностей». В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит - сумма накопленной амортизации. По окончании процедуры выбытия объекта списывается со счета на счет 91 «Прочие доходы и расходы» (Инструкция по применению Плана счетов).

Конкретный способ учета выбытия доходных вложений в материальные ценности (с использованием субсчета «Выбытие материальных ценностей» к счету или без использования такого субсчета) устанавливается в учетной политике организации для целей бухучета (п. 7 ПБУ 1/2008).

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме .

Доходные вложения в материальные ценности: подробности для бухгалтера

- Об учете квартир для проживания сотрудников организации

Учету по дебету счета 03 «Доходные вложения в материальные ценности». Амортизация по квартире в бухгалтерском... получения дохода, предназначен счет 03 «Доходные вложения в материальные ценности». Предназначенное для предоставления в аренду... фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке...

- Передача дел главному бухгалтеру: пошаговая инструкция

Описывается порядок учета финансовых вложений, доходных вложений в материальные ценности, займов и кредитов, расчетов по...

- Возможно ли перевести основные средства с остаточной стоимостью менее 40 тыс. руб. в состав МПЗ?

... ;Основные средства", 03 "Доходные вложения в материальные ценности", 08 "Вложения во...

- Амортизация лизингового имущества, числящегося на балансе лизингодателя

И бухгалтерской отчетности в составе доходных вложений в материальные ценности на счете 03, субсчет «Имущество...). Бухгалтерский учет. К счету 03 «Доходные вложения в материальные ценности» организацией открыты субсчета: 03-1 ... Предмет лизинга отражен в составе доходных вложений в материальные ценности 03-1 08 1 008 ...

- Статистические формы по основным фондам: что изменилось?

По учету основных средств и доходных вложений в материальные ценности. Незавершенные активы и объекты, относящиеся...

- О моменте предъявления к вычету НДС со стоимости объектов ОС

На счет 01 или 03 «Доходные вложения в материальные ценности». Однако такая позиция основывалась исключительно...

- Отчетность при реорганизации в форме преобразования

Начисление амортизации по основным средствам, доходным вложениям в материальные ценности и нематериальным активам, специально сделано... начисление амортизации по основным средствам, доходным вложениям в материальные ценности и нематериальным активам преобразованной организации...

Счет 03 используется для учета и анализа информации об имуществе, приобретенном предприятием для получения дополнительного дохода. В статье вы узнаете о категориях такого имущества и видах получаемого от него дохода, а также об особенностях учета операций по счету 03.

Доходные вложения: понятие и виды

Под доходными вложениями понимают средства, капитализированные в виде приобретенных материальных ценностей с целью получения дополнительных выгод от их использования. Основными видами доходных вложений являются здания, помещение, производственное и иное оборудование, автотранспорт и прочие основные средства.

Для получение дохода от вложений организации, как правило, на платной основе передают ценности во временное пользование и владение другим предприятиям и организациям. Основанием для передачи имущества выступает договор (аренды, лизинга и т.п.), а также акт приема-передачи, подтверждающий факт получения ценностей арендатором.

Современная практика показывает, что имуществом, выступающим в качестве доходных вложений, чаще всего являются автомобили (услуги автопроката) и помещения (жилые и производственные).

Бухгалтерский счет 03: проводки

Счет 03 используется предприятиями, приобретающими имущество с целью получения от него дополнительного дохода. Приобретенное оборудование, здания, основные средства, земельные участки учитываются по Дт 03 (списываются с Кт 08). При выбытии имущества в результате реализации и ликвидации сумма операции отражается проводкой по Кт 03. Данной операцией проводится списание балансовой стоимость материальных ценностей, суммы накопленного износа, а также отражаются расходы в виде суммы остаточной стоимости имущества, учтенного на балансе.

В таблице ниже рассмотрены основные бухгалтерские проводки:

| Дебет | Кредит | Описание операции | Документ-основание |

| 03 | 08 | Принято к учету оборудование, приобретенное для передачи в лизинг | Акт приема-передачи |

| 03 | 80 | Отражена стоимость доходных вложений, принятых в качестве вклада в уставный капитал | Протокол решения правления |

| 94 | 03 | Признана недостача (порча) автомобиля, используемого для сдачи в аренду | Акт списания |

| 03 | 76 | Арендатором возвращено помещения, ранее полученное в аренду. Помещение принято в учету у арендодателя | Акт приема-передачи |

| 03 | 83 | Отражена сумма переоценки доходных вложений | Ведомость переоценки |

| 99 | 03 | Стоимость доходных вложений учтена в составе чрезвычайных расходов | Акт списания |

| 91.2 | 03 | Списана балансовая стоимость помещения, переданного арендатору | Акт приема-передачи |

Счет 03. Бухгалтерский учет операций на примерах

Для подробного рассмотрения особенностей учета операций по счету 03 используем примеры типовых ситуаций.

Счет 03. Передача в аренду собственной техники

Пример №1.

Допустим, АО “Колосок” приобрел у ООО “Сельхозтехник” машинно-тракторный агрегат для предпосевной обработки почвы по цене 484.620 руб., НДС 73.925 руб. 25.03.2016 “Колосок” заключил договор лизинга с ООО “Фермер”, согласно которого осуществлена передача трактора в аренду. Срок полезного использования для машинно-тракторного агрегата установлен 7 лет.

Операции по приобретению трактора и передачи его в аренду бухгалтер “Колоска” отразил так:

| Дебет | Кредит | Описание операции | Сумма | Документ-основание |

| 08 | 60 | Учтена сумма расходов на трактор, приобретенный у ООО “Сельхозтехник” для последующей передачи в лизинг (484.620 руб. – 73.925 руб.) | 410.695 руб. | Договор купли-продажи, товарная накладная |

| 19 | 60 | Учтена сумма НДС от стоимости приобретенного машинно-тракторного агрегата | 73.925 руб. | Счет-фактура |

| 60 | 51 | Произведена оплата “Сельхозтехнику” за приобретенный трактор | 484.620 руб | Платежное поручение |

| 03 Имущество в собственности | 08 | К учету поступил трактор, приобретенный у ООО “Сельхозтехник” для последующей передачи в лизинг | 410.695 руб. | Акт приема-передачи |

| 68 НДС | 19 | Сумма НДС по приобретенному трактору принята к вычету | 73.925 руб. | Счет-фактура |

| 03 Имущество в лизинге | 03 Имущество в собственности | Проведена передача трактора “Фермеру” по договору аренды | 410.695 руб. | Акт приема-передачи |

| 20 | 02 | Отражена сумма амортизации, начисленной на машинно-тракторный агрегат, за апрель 2016 (410.695 руб. / 7 лет / 12 мес.) | 4.889 руб. | Амортизационная ведомость |

Пример №2.

Рассмотрим ситуацию, когда при покупке имущества для сдачи в лизинг организация понесла дополнительные расходы, оплаченные через подотчетное лицо.

Деятельность АО “Кладовщик” связана со сдачей в аренду складских и прочих хозяйственных помещений.

В феврале 2016 “Кладовщик”:

- приобрел у АО “Монолит” помещение под продовольственный склад по цене 1.240.600 руб., НДС 189.244 руб.;

- оплатил расходы на оформление помещения в сумме 2.760 руб., сумма которых была оплачена через сотрудника АО “Кладовщик” Исаева В.Р.;

- передал склад в аренду ООО “Продукты Плюс”.

Установлено, что срок полезного использования помещения под склад составляет 11 лет.

Вот как были отражены вышеуказанные операции в учете “Кладовщика”:

| Дебет | Кредит | Описание операции | Сумма | Документ-основание |

| 08 | 60 | Учтена сумма расходов на продовольственный склад, приобретенный у “Монолита” для последующей передачи в лизинг (1.240.600 руб. – 189.244 руб.) | 1.051.356 руб. | Договор купли-продажи, акт приема-передачи, свидетельство права собственности |

| 19 | 60 | Учтена сумма НДС от стоимости приобретенного помещения под склад | 189.244 руб. | Счет-фактура |

| 60 | 51 | Произведен расчет с АО “Монолит” | 1.240.600 руб. | Платежное поручение |

| 71 | 50 | Исаеву выдан аванс на хознужды (проведение расчетов по оформлению складского помещения) | 2.760 руб. | Расходный кассовый ордер |

| 08 | 71 | Савельевым получены разрешительные документы на помещение | 2.760 руб. | Авансовый отчет |

| 03 Имущество в собственности | 08 | Стоимость помещения отражена в составе доходных вложений (1.051.356 руб. + 2.760 руб.) | 1.054.116 руб. | Договор купли-продажи, акт приема-передачи, свидетельство права собственности, разрешительные документы |

| 68 НДС | 19 | Учтен вычет НДС по приобретенному помещению | 189.244 руб. | Счет-фактура |

| 03 Имущество в лизинге | 03 Имущество в собственности | Отражена передача склада в пользование ООО “Продукты Плюс” | 1.054.116 руб. | Акт приема-передачи |

| 20 | 02 | Проведена сумма начисленной амортизации на помещение в лизинге (1.054.116 руб. / 11 лет / 12 мес.) | 7.986 руб. | Амортизационная ведомость |

Счет 03. Реализация доходных вложений в материальные ценности

Пример №1.

Деятельность АО “Сапфир” связана с предоставлением в аренду и обслуживанием оборудования для кондитерских и пекарен. В ноябре 2015 руководство “Сапфира” приняло решение продать ротационную печь, которая ранее использовалась для сдачи в аренду, хлебопекарне “Булочник” по цене 523.800 руб., НДС 79.902 руб.

На момент реализации печь учитывалась на балансе “Сапфира”:

- по балансовой стоимости 503.630 руб.;

- начислена амортизация на ротационную печь в сумме 41.900 руб.

Расходы на доставку печи “Сапфир” взял на себя, оплатив транспортной компании “Метеор” сумму 1.860 руб. Расчеты с “Метеором” произведены посредством подотчетного лица, сотрудника отдела продаж Соловьева К.Д.

Выбытие оборудования бухгалтер “Сапфира” учел таким образом:

| Дебет | Кредит | Описание операции | Сумма | Документ-основание |

| 76 | 91.1 | Учтена сумма задолженности “Булочника” по приобретению печи | 523.800 руб. | Договор купли-продажи, акт приема-передачи |

| 91.2 | 68 НДС | Проведена сумма начисленного НДС на реализуемое оборудование | 79.902 руб. | Счет-фактура |

| 03 Выбытие доходных вложений | 03.1 | Отражено списание ротационной печи (балансовая стоимость) | 503.630 руб. | Акт списания ОС |

| 02 | 03 Выбытие доходных вложений | Отражено списание износа, начисленного на реализуемую ротационную печь | 341.900 руб. | Акт списания ОС |

| 91.2 | 03 Выбытие доходных вложений | Учтены расходы в связи со списанием остаточной стоимости печи (503.630 руб. – 341.900 руб.) | 161.730 руб. | Акт списания ОС |

| 91.2 | 71 | Отражены расходы на транспортировку печи, оплаченные компании “Метеор” через Соловьева | 1.860 руб. | Авансовый отчет |

| 51 | 76 | Зачислена оплата от “Булочника” за реализованную печь | 523.800 руб. | Банковская выписка |

| 91.9 | 99 | Учтена сумма прибыли от реализации ротационной печи (523.800 руб. – 79.902 руб. – 161.730 руб. – 1.860 руб.) | 280.308 руб. | Отчет о прибыли и убытках |

Пожалуй, самый острый вопрос по счету 03 "Доходные вложения в материальные ценности" на этот год - включать или не включать его в расчет по налогу на имущество? В Налоговом кодексе это прямо не прописано, при определении объекта налогообложения он отсылает к правилам бухгалтерского учета.

О.Ю. Мещерякова, эксперт "УНП"

Счета разные, а суть одна

Чтобы решить, облагаются ли в этом году ценности, учтенные на счете 03 "Доходные вложения в материальные ценности" налогом на имущество, вначале определим, какое имущество числится на этом счете. По Плану счетов бухгалтерского учета на счете 03 отражают имущество, приобретенное организацией для сдачи во временное пользование (временное владение и пользование) с целью получения дохода. Проще говоря, на нем числится имущество, приобретенное для сдачи в аренду, лизинг, прокат.Теперь обратимся к определению объекта обложения по налогу на имущество, которое дает статья 374 НК РФ. В ней говорится, что налогом на имущество облагается движимое и недвижимое имущество, в том числе переданное во временное владение, пользование и распоряжение, учитываемое на балансе в качестве основных средств по правилам бухгалтерского учета. Правила бухгалтерского учета предусматривают учет основных средств не только на счете 01 "Основные средства", но и на счете 03. Пункт 2 ПБУ 6/01 "Учет основных средств" прямо говорит, что его положения распространяются на доходные вложения в материальные ценности. Поэтому, если имущество, учтенное на счете 03, удовлетворяет критериям основных средств, перечисленным в пункте 4 ПБУ 6/01 (используется более 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев, и т. д.), организация должна включить его в расчет налога на имущество.

Специалисты отдела имущественных налогов МНС России разделяют данную точку зрения. И как стало известно корреспонденту "УНП", планируют прописать ее в готовящихся методических рекомендациях по налогу на имущество.

Бухучет прежде всего

От того, верно ли организация отражает движение имущества на счете 03, в конечном итоге будет зависеть правильность расчета налога на имущество.Пример.Организация в январе приобрела для передачи в аренду торговое оборудование за 106 200 руб., в том числе НДС - 16 200 руб. За его доставку было уплачено транспортной организации 2360 руб., в том числе НДС - 360 руб. В этом же месяце оборудование введено в эксплуатацию (для демонстрации потенциальным арендаторам).

В феврале оборудование сдано в аренду. Сумма арендной платы за месяц - 3540 руб., в том числе НДС - 540 руб.

Отразим эти операции на счетах.

Январь. Приобретенное имущество ставится на учет по первоначальной стоимости. Все затраты, связанные непосредственно с приобретением имущества, собираются на счете 08 "Вложения во внеоборотные активы". В бухгалтерском учете сделаны проводки:

Дебет 08 Кредит 60

90 000 руб. - приобретено торговое оборудование для сдачи в аренду;

Дебет 19 Кредит 60

16 200 руб. - учтен НДС;

Дебет 60 Кредит 51

106 200 руб. - оплачена стоимость имущества;

Дебет 08 Кредит 60

2000 руб. - отражены расходы по доставке оборудования;

Дебет 19 Кредит 60

360 руб. - отражена сумма НДС;

Дебет 60 Кредит 51

2360 руб. - оплачены расходы;

Дебет 68 Кредит 19

360 руб. - зачтен НДС.

В момент ввода объекта в эксплуатацию делают запись:

Дебет 03 Кредит 08

92 000 руб. (90 000 + 2000) - введено в эксплуатацию торговое оборудование;

Дебет 68 Кредит 19

16 200 руб. - зачтен НДС.

Февраль. Амортизацию по имуществу, учтенному на счете 03, бухгалтер начисляет на счете 02 "Амортизация основных средств" обособленно (Инструкция по применению Плана счетов бухгалтерского учета). Срок полезного использования объекта в бухгалтерском учете организация устанавливает самостоятельно. В налоговом учете срок полезного использования торгового оборудования по Классификации основных средств, включаемых в амортизационные группы, - свыше 5 до 7 лет. Организация установила одинаковый срок полезного использования в обоих видах учета - 6 лет. Ежемесячно в течение срока полезного использования делается проводка:

Дебет 26 Кредит 02 субсчет

"Амортизация доходных вложений в материальные ценности"

1278 руб. (92 000 руб. : 6 лет/ 12 мес.) - начислена амортизация за февраль.

В той же сумме амортизация отражается и в налоговом учете.

Для наглядности переданное во временное пользование имущество некоторые бухгалтеры учитывают на отдельном субсчете к счету 03. В таком случае при передаче имущества в аренду, прокат основное средство переводится с одного субсчета на другой внутри счета 03. Если же отдельные субсчета не предусмотрены, никаких записей делать не нужно.

Доходы от сдачи оборудования в аренду отражаются в обычном порядке:

Дебет 62 Кредит 90-1

3540 руб. - отражены доходы от сдачи в аренду торгового оборудования за февраль;

Дебет 90-3 Кредит 68

540 руб. - начислен НДС.

В налоговом учете в доходы включено 3000 рублей.

Выбытие объекта доходных вложений в материальные ценности отражается в том же порядке, что и выбытие основных средств.

Последние материалы сайта

Обучение и воспитание

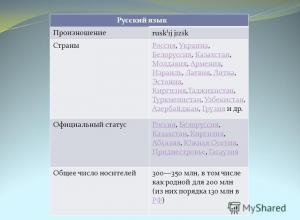

Какие языки относятся к мировым и почему

В разных странах законы определяют статус языков терминами государственный, официальный, иногда национальный. В государствах, где население пользуется более чем одним языком, официальный статус, как правило, имеют несколько языков. Так, например, в Швейца

Детское творчество

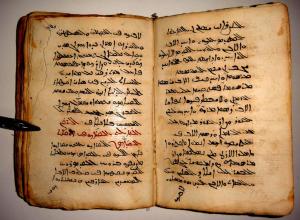

Арамейский язык самоучитель

Арамейское письмо использовалось для написания текста на одноименном языке, на котором велись торговые сделки на Ближнем Востоке примерно с 1000 г. до н. э. и до 1000 г. н. э. Оно происходит от финикийского письма. Поскольку эволюция от одного к другому б

Праздники

Как проявляются различные свойства живого на различных уровнях организации?

Обмен веществ. Все живые организмы обладают способностью извлекать, преобразовывать и использовать энергию окружающей среды либо в виде питательных веществ, либо в форме солнечного излучения. Во внешнюю среду они возвращают продукты распада и преобразова

Психология

Кристофер Шабри и Даниэл Саймонс

Все мы убеждены в том, что способны видеть то, что находится перед нами, точно восстанавливать в памяти важные события из прошлого, сознавать пределы своих знаний и правильно определять причинно-следственные отношения. Однако эти интуитивные убеждения час

Почемучка

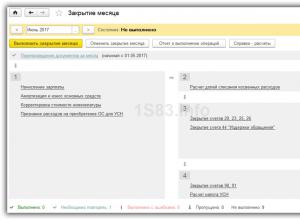

Списание ос в 1 с 8.3 пошагово. Учет основных средств. Прочие справочники и документы из раздела "Основные средства"

Основными средствами называется то имущество, которое используется в качестве средств труда более 12 месяцев, стоимостью от 100 000 рублей. Учет основных средств в 1С 8.3 автоматизирован на 100%. Сначала в 1С Бухгалтерия для ОС оформляется . Далее их прин

Новый год

Руководитель «Просто молоко» Марат Муратов рассказал о завершении банкротства агрохолдинга «Вамин

"1С:Предприятие 8" помогло крупнейшему в Татарстане сельскохозяйственному предприятию "Сет иле" на 30% улучшить выполнение производственного плана Специалисты компании "1С:Первый БИТ" (Казань) завершили внедрение системы "1С:Бухгалтерия сельскохозяйственн